2018年上半年,中国生物发酵产业协会带领全行业以深化拓展供给侧结构性改革为主线、创新驱动为引领,围绕质量和效益提升这个中心任务,优化产品结构,推进行业绿色制造体系建设,加大标准制修订力度,积极促进国际合作与交流。抓住国家玉米产业政策重大调整的利好形势,助力行业经济平稳健康发展。

上半年行业经济运行平稳

上半年,生物发酵行业整体经济运行平稳,主要行业产品产量约1418.8万吨,与2017年同期相比增长约1.3%(见表1。其中酵素行业中食用酵素半年产量为首次统计,未计入总增长速率)。其中,氨基酸行业产量约为192万吨,较2017年同期下降10.7%左右;有机酸行业产量116万吨,较2017年同期增长5.4%;淀粉糖行业产量758万吨,较2017年同期增长3.0%;酶制剂行业产量75万标吨,较2017年同期增长8.0%;酵母行业产量22.8万吨,较2017年同期增长4.0%;功能发酵制品行业产量168万吨,较2017年同期增长3.1%;多元醇行业产量基本与2017年同期持平,增长1.3%。

表1 2018年1—6月生物发酵主要行业产量

数据来源:行业统计数据

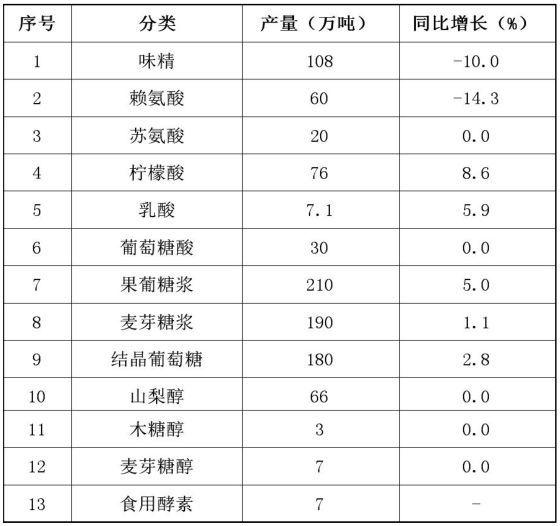

主要产品中(见表2),味精、赖氨酸出现负增长;柠檬酸、乳酸、果葡糖浆、麦芽糖浆、结晶葡萄糖保持小幅增长;苏氨酸、葡萄糖酸、山梨醇、木糖醇、麦芽糖醇产品,与2017年同期相比基本持平。

表2 2018年1—6月生物发酵行业主要产品产量

数据来源:行业统计数据

根据海关进出口量统计,今年1—3月,生物发酵行业主要行业、主要产品出口量104.5万吨,较2017年同期增长5.0%;出口额10.1亿美元,较去年同期增长9.2%,整体出口价格较2017年同期有所提高(见表3)。由于海关机构调整,进出口数据目前只更新到3月份。

可以看到,味精、赖氨酸、淀粉糖和酵母行业产品均为负增长,其中下降幅度最大的就是淀粉糖产品,同比下降24.4%,其中下降最大的产品是果糖及果糖浆(果糖>50%,转化糖除外),比2017年前3个月下降了9.0万吨。菲律宾进口果糖的限制政策对我国果糖出口的负面影响凸显,果糖企业需开拓新的国际市场,来消化新增的产能。

葡萄糖及葡萄糖浆(果糖<20%)比2017年前3个月下降了3.8万吨,侧面反映出国内葡萄糖浆在激烈竞争下产量的缩减,原生产企业在不断调整产品结构,增强竞争能力。

以上产品出口大幅增加主要是玉米价格恢复市场定价机制,刺激国内产量提升,企业开拓国际市场步伐加快,价格具有国际竞争能力。

味精、赖氨酸市场本来就处于饱和状态,由于个别企业调整产品结构,或因环保、成本等问题的困扰,调整产品结构或减少生产,或部分时段停产等原因,比2017年同期减产,出口量随之降低。

多元醇、酶制剂、柠檬酸类产品和乳酸类产品出口量增加,特别是多元醇产品,其中出口增加最大的产品是山梨醇和木糖醇,侧面反映出国际市场需求的增加。

表3 2018年1—3月生物发酵行业主要行业、主要产品出口量、出口额

数据来源:根据海关统计数据(2018年1—3月)

分行业运行现状

氨基酸行业总产量仍保持上年水平

上半年大宗产品比2017年同期产量略有下降,其他小品种氨基酸产量与上年持平。据了解,上半年我国氨基酸发酵产品总产量约192万吨,总体比去年同期减少10%左右。预计今年我国氨基酸总产量仍会保持上年水平,产量变化不会太大。

谷氨酸(味精)总产量108万吨,个别企业调整产品结构,或因环保、成本等问题的困扰,转移或减少谷氨酸生产,或部分时段停产等原因,比去年同期减产约10%左右。预计今后谷氨酸(味精)产量不会再有太大增长。

赖氨酸总产量60万吨,根据当前产品的市场来看,我国赖氨酸产能可能还会增加20%,产能达到200万吨,产量也必然会有一定增长。

苏氨酸产量约20万吨,与上年持平。我国是全球最大的苏氨酸生产国,总产能可达50万吨,企业集中度较高。今后,随着进口产品退出市场,预计产能可达80万吨。除满足国内需求外,逐渐可满足国际市场的大量需求。

发酵(小品种)氨基酸产量约4万吨左右。除发酵品外,合成法等其他技术生产的氨基酸也有几十万吨的产量(目前没有统计在列)。

当前我国氨基酸产品,除调味料用、饲料用以外,食用、药用以及其他用途的氨基酸终端产品正在不断创新和提升品质。氨基酸产业发展仍有很大空间。

有机酸行业总产值呈上升趋势

上半年有机酸行业产品总产量约为116万吨,总产值约为80亿元,总产量和总产值继续呈上升趋势。

柠檬酸总产量76万吨左右,与上年同比增长8.6%,预计2018年将会继续保持增长趋势。我国柠檬酸80%以上出口,占全球贸易量的75%左右。乳酸产量 预计在7.1万吨左右,与上年同比增长5.9%。葡萄糖酸产量预计在30多万吨,与上年相比略有增长。衣康酸近几年来产量变化不大,上半年产量约2.5万吨。柠檬酸、葡萄糖酸、乳酸出口增长,形势向好;柠檬酸价格小幅下滑、乳酸与葡萄糖酸出口价格见好。

淀粉糖、多元醇行业价格整体平稳

据统计和估算,上半年全国淀粉糖总产量为758万吨,比2017年同期增长3%,产值约230亿元。淀粉糖各产品生产呈平稳上升的趋势,价格整体平稳,生产企业开工较充足。果糖行业开工率较充足,但总体利润不甚理想,企业间压价竞争明显,加之上半年蔗糖价格震荡回落,对淀粉糖价格有一定影响,呈现前高后低的价格现象。

多元醇行业上半年运行状况良好。据统计和估算,上半年全国多元醇总产量约80万吨,比2017年同期增长1.3%。产值约为65亿元,主要产品的价格基本持平。山梨醇产量平稳,价格略升;麦芽糖醇、赤藓糖醇、甘露醇、木糖醇产品效益在多元醇产品中属于比较盈利的产品;赤藓糖醇上半年供不应求,主要是其低热量、抗龋齿、耐受性高等特性逐步显现出优势,应用市场扩大;木糖醇价格仍保持在高位,主要是由于国内环保政策收紧,中小型木糖厂环保问题关停,导致国内木糖原料紧缺,进而影响木糖醇的价格提升。

酶制剂、酵母及功能发酵制品行业平稳增长

酶制剂、酵母及功能发酵制品行业上半年基本保持平稳发展态势。饲用酶制剂用量有所增加;酵母产量进一步提升,功能性酵母产品的量有所增加;功能发酵制品行业受大健康环境下的影响保持稳定的增速。

酶制剂行业上半年平稳增长,产量约为75万标吨,行业产能不断增加,除几家原有企业扩产外,一些新企业加入酶制剂生产行列,市场竞争愈加激烈;企业继续加大创新投入,专利数量快速增长;企业在注重新的应用市场开拓的同时,对现有产品改造和提升的步伐也进一步加快,产、研、用三方的合作越来越紧密,产品的研究与改造提升越来越有目标性和针对性,对国产酶制剂在中国市场的份额重新分配起到了积极作用,企业差异化发展战略在行业内得到认同。

酵母行业上半年基本保持平稳发展态势,酵母类制品产量约22.8万吨,显示出下游产业对酵母及相关深加工产品持续不断的需求增长。酵母行业整合与发展持续推进。与此同时,酵母行业经营成本的上涨,也增大了企业负担。表现在主要原材料糖蜜价格上涨11%左右,其他原材料和包装材料价格也出现不同程度的上涨、用工成本上升和关键人才难招等困难。

功能发酵制品产品种类繁多,量小面广,附加值高;企业专业性低,规模偏小;技术创新活跃,新技术应用强劲;新的增长点多,市场不断扩大;原料生产与终端产品开发开始走结合之路。目前,功能发酵制品形成一定生产规模的品种数量越来越多,不少新品种在市场上崭露头角,特别是如膳食纤维类、肽类、微生态制剂等发展很快。但是,由于市场容量限制,大多数产品产量较小,除部分糖醇、低聚糖、微生物多糖等产量上万吨外,其余很多产品年产量在几十至几千吨不等。

酵素行业处于快速发展阶段

我国酵素产业处于快速发展阶段,除食用酵素外的其他种类酵素也陆续进入市场,如日化酵素,农用酵素等。但由于标准体系不健全,生产许可证等问题,大多数企业未形成规模化生产。据酵素分会初步统计,食用酵素生产企业规模在200吨/年以上的企业约200家,其中协会会员单位130余家。预计2018年国内食用酵素产能将达到18万吨,上半年食用酵素产量约为7万吨,总产值约150亿元左右。

为酵素行业规范发展,协会制定发布了《酵素产品分类导则》《食用酵素良好生产规范》《食用植物酵素》3项团体标准,《酵素产品分类导则》《植物酵素》两项行业标准已报批,上半年开展了《番茄酵素》《枣酵素》《茶酵素》《桑椹酵素》4项团体标准起草工作。同时,加强行业营养师的培训工作,每一项进展,都是协会引导食用酵素生产企业向规范化迈进的坚实脚步;每一项工作,都为酵素行业规范发展打下扎实的基础,为食用酵素正名起到积极作用。

行业发展面临新一轮洗牌

下半年新扩建产能将陆续释放,行业竞争必将更加激烈。2017年4月国家发改委办公厅废止《关于玉米深加工项目管理有关事项的通知》的通知发布以后,加上玉米主产区政策优惠扶持及国家玉米去库存的要求,很多企业存在扩产或新建玉米深加工项目的趋势。当前全国玉米加工拟新增的产能已达2000万吨左右,主要集中在燃料乙醇、淀粉糖、氨基酸等行业。上半年大部分项目处在建设期,对原有市场未造成实质影响。今年底,新的产能将陆续进入市场,对已饱和的淀粉糖、赖氨酸等行业将带来较大冲击,行业竞争必将更加激烈,或将面临新一轮洗牌。

各地环保政策升级,环保压力日益增大。国家对环境保护、资源能源消耗的要求越来越高,越来越严格,特别是中央开始加大环保核查力度以来,各地的环保监管特别是对大气污染的监管越来越严厉,对资源能源消耗的监测也日益重视,各地环保不达标或污染重的企业陆续全面关停,切实达到了淘汰落后产能的作用。虽然从生物发酵行业总体来看,行业产能逐步向具有规模优势、技术优势和品牌优势的企业集中,但由于分行业众多,产品种类繁多,目前上规模的企业只占少部分。由于环保压力力度加大,全行业企业发展压力大增,部分地区限期实施更严格的排放标准,关注COD、总氮、磷等排放指标最低限值,企业必须投入更多人力物力财力来应对政策变化,下半年将对企业带来较大影响。同时环保政策的升级,将加速行业洗牌进程,对淘汰落后产能、缓解产能过剩矛盾、优化产业结构、促进行业健康发展起到推动作用。

企业高度重视绿色制造、智能制造发展。《中国制造2025》《绿色制造工程实施指南(2016—2020年)》《工业绿色发展规划(2016—2020年)》《智能制造发展规划(2016—2020年)》《国务院关于积极推进“互联网+”行动的指导意见》等文件的发布,为我国制造业发展指明了方向。进入“十三五”以来,在工信部的大力推动下,我国加快了绿色制造、智能制造体系建设进程。生物发酵行业一直以来积极落实国家绿色制造、智能制造体系建设的要求,企业积极参与行业绿色标准的申请制定工作,积极参与行业内召开的绿色制造、智能制造高峰论坛以及协会开展的节能环保企业、“绿色制造”商标认证工作,申报绿色制造集成项目、生态(绿色)设计示范企业、绿色工厂、绿色设计产品等绿色体系相关工作。未来企业将抓住绿色发展、智能发展的脉搏,紧跟国家绿色制造、智能制造的步伐,大力提升绿色制造、智能制造水平。

中国生物发酵产业协会理事长 石维忱

中国生物发酵产业协会办公室主任、装备与环保分会秘书长 胡修玉

(发表于 2018年10月18日中国食品报第2版)